COLLEGIO DI MILANO

composto dai signori:

(MI) LAPERTOSA ................................Presidente

(MI) SANTONI ....................................Membro designato dalla Banca d'Italia

(MI) MINNECI ................................... Membro designato dalla Banca d'Italia

(MI) SANTARELLI ............................ Membro designato da Associazione rappresentativa degli intermediari

(MI) TINA .......................................... Membro designato da Associazione rappresentativa dei clienti

Relatore (MI) SANTARELLI

Nella seduta del 06/10/2016 dopo aver esaminato:

- il ricorso e la documentazione allegata

- le controdeduzioni dell’intermediario e la relativa documentazione

- la relazione della Segreteria tecnica

FATTO

Il ricorrente è titolare di un mutuo fondiario ipotecario indicizzato in franchi svizzeri erogato dall’intermediario convenuto. In relazione a tale mutuo egli lamenta che nel conteggio al 1° maggio 2015 finalizzato all’estinzione anticipata dello stesso, l’intermediario – a fronte di un capitale residuo di € 122.447,44 – ha aggiunto un importo a titolo di “rivalutazione” di € 54.882,98, dovuto all’applicazione della clausola contrattuale che prevede la doppia conversione del capitale residuo prima in franchi al tasso di cambio convenzionale poi nuovamente in euro al tasso di cambio di periodo. Analogamente, un nuovo conteggio estintivo al 1° giugno 2015 indicava a fronte di un capitale residuo di € 121,470,45 un importo per rivalutazione di € 56.739,41. Illustrata sinteticamente la clausola contrattuale applicata dall’intermediario per l’elaborazione dei conteggi estintivi, il ricorrente si duole della doppia alea subita per effetto della duplice conversione del capitale residuo e eccepisce l’illegittimità della clausola in parola in quanto contraria alle regole di correttezza, trasparenza ed equità vigenti in materia di contratti bancari, in quanto non espone in maniera trasparente il funzionamento concreto del meccanismo di conversione della valuta estera nonché il rapporto fra tale meccanismo e quello prescritto da altre clausole contrattuali. A supporto della propria domanda il ricorrente richiama gli orientamenti della Corte di Giustizia dell’Unione Europea e dei Collegi ABF su contratti della stessa tipologia di quello oggetto della presente vicenda e chiede che venga dichiarata la nullità della clausola di cui all’art. 7, lett. B, comma 5 del contratto di mutuo stipulato con l’intermediario convenuto, con conseguente abolizione della duplice conversione indicata dal predetto articolo nell’ipotesi di estinzione anticipata. L’intermediario, dal canto suo, dopo aver riepilogato la vicenda contrattuale e la fase del reclamo, ha illustrato il funzionamento del mutuo indicizzato in franchi svizzeri soffermandosi in particolare sulle clausole contrattuali che disciplinano il meccanismo di calcolo dei conguagli semestrali e del capitale residuo in caso di estinzione anticipata del rapporto. In particolare, ha precisato che per calcolare il capitale residuo si devono effettuare due operazioni: in un primo momento si deve convertire in franchi svizzeri il capitale residuo (espresso in Euro) applicando il tasso di cambio convenzionale adottato al momento della stipula e poi lo si deve nuovamente riconvertire in euro, adottando questa volta il tasso di cambio esistente al momento della conversione. Tale meccanismo evidenzia che se il franco svizzero si apprezza sull’Euro rispetto al momento in cui è stato stipulato il mutuo e determinato il tasso di cambio convenzionale, l’equivalente in Euro del capitale residuo da rimborsare sarà maggiore di quello previsto dal piano di ammortamento, e viceversa, ove l’Euro si sia apprezzato sul Franco Svizzero il capitale residuo sarà inferiore a quello previsto dal piano di ammortamento. L’intermediario sottolinea, quindi, l’insussistenza di qualsivoglia squilibrio normativo tra le parti dal momento che il meccanismo di indicizzazione può concretizzarsi sia in uno svantaggio che in un vantaggio per il cliente e afferma la completezza delle informazioni ricevute dal mutuatario sin dal primo contatto con la banca e nel corso della esecuzione del contratto, riferendo di avere riepilogato le principali caratteristiche del mutuo e i meccanismi di indicizzazione e rivalutazione in caso di estinzione anticipata con la nota datata 1 marzo 2013, «la quale ha [...] recepito con largo anticipo quelli che sarebbero stati i contenuti della giurisprudenza del Collegio di coordinamento [...] ulteriormente chiarendo le concrete applicazioni del meccanismo di rivalutazione». In conclusione l’intermediario afferma, anche sulla base di alcune sentenze della Corte di Cassazione e alcune pronunce dei Collegi ABF, la piena legittimità del mutuo fondiario di cui si discute, chiede che il Collegio respinga il ricorso e contesta la pronuncia del Collegio di coordinamento n. 4135/15 nella parte in cui questa ha ritenuto vessatoria la clausola determinativa della rivalutazione.

DIRITTO

Il ricorso, come emerge dalla ricostruzione di cui sopra, verte sulla validità della clausola del contratto di mutuo stipulato nel luglio 2009 dal ricorrente, indicizzato in franchi svizzeri, che prevede un meccanismo di doppia conversione del debito residuo al fine di calcolare la somma dovuta per l’estinzione anticipata. Difatti, in applicazione della disposizione contestata l’intermediario ha elaborato su richiesta del ricorrente i due conteggi del debito residuo di cui si è detto (uno finalizzato all’estinzione anticipata e uno finalizzato alla conversione in altra tipologia di mutuo offerta dall’intermediario erogante) e dai quali è risultata la quantificazione di importi dovuti a titolo di ‘rivalutazione’ per oltre € 50.000,00 dovuti in aggiunta al capitale residuo.

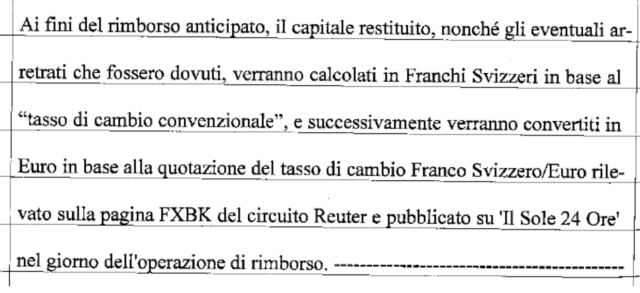

La clausola contestata (di cui non si conosce l’effettiva applicazione) recita come segue:

Ovviamente la validità della clausola va esaminata alla luce delle disposizioni che attengono alla corretta e trasparente informativa del consumatore e alla luce di tutte le disposizioni contrattuali, in modo da verificare se il funzionamento concreto del meccanismo di conversione della valuta estera nonché il rapporto fra tale meccanismo e quello previsto da altre clausole relative all’erogazione del mutuo sia stato adeguatamente illustrato e convenuto. Ciò anche al fine di valutare l’eventuale abusività ai sensi dell’art. 3, paragrafo 1, della direttiva 93/13/CEE se «malgrado il requisito della buona fede, [determini] un significativo squilibrio dei diritti e degli obblighi delle parti derivanti dal contratto».

In proposito l’intermediario afferma che il ricorrente ha ricevuto informazioni complete sin dal primo contatto e che le principali caratteristiche del mutuo e i meccanismi di indicizzazione e rivalutazione per il caso di estinzione anticipata sono stati riepilogati con la nota datata 1 marzo 2013 (e quindi quando erano trascorsi più di tre anni dalla stipulazione del mutuo), trasmessa al ricorrente in occasione dell’invio della rendicontazione annuale. Dalla documentazione contrattuale prodotta ed in particolare dalle Condizioni Generali di Mutuo, approvate specificamente dal ricorrente, risulta che il meccanismo di doppia conversione di cui alla trascritta disposizione non è menzionato e che nella documentazione contrattuale (quanto meno quella versata in atti) (i) non sono indicati i criteri con cui viene determinato il “tasso di cambio convenzionale”; (ii) non è espressamente affermato che la banca mutuante si procurerà la provvista in Franchi svizzeri né viene indicato l’importo in Franchi svizzeri equivalente al capitale erogato; (iii) non risulta allegato un piano di ammortamento in Franchi Svizzeri. Sempre dalla documentazione prodotta risulta anche che il “tasso di cambio convenzionale” è indicato in misura non univoca nei vari documenti: 1,51860 CHF per 1 € nei conteggi di estinzione anticipata, ove, si parla di cambio “storico”; 1,5119 nella proposta contrattuale e nel documento di sintesi allegati al contratto di mutuo e sottoscritti dalle parti; 0,0000 all’art. 4 del contratto (all. 2 al ricorso, all. 1 alle ctd). Infine, benché nella risposta al reclamo l’intermediario menzioni l’abbandono nel 2015 da parte della Banca Nazionale Svizzera del tasso di cambio minimo di 1,20 Franchi per 1 Euro, osservando che ciò può comportare una maggiorazione del capitale da restituire all’atto dell’estinzione, non risulta agli atti alcuna comunicazione con cui il ricorrente sia stato informato di tale decisione e delle sue conseguenze.

In conclusione, da quanto è stato allegato e prodotto dall’intermediario, non pare di poter affermare né che una adeguata informativa precontrattuale vi sia stata né che il contratto firmato ed i suoi allegati contengano una completa disciplina che consenta di comprendere il funzionamento concreto del meccanismo di conversione della valuta estera ed i rischi allo stesso connessi (in particolare l’alea della duplice conversione del capitale residuo). Inoltre la specifica clausola contestata (l’art. 7 del contratto) non sembra esporre in maniera sufficientemente trasparente il funzionamento concreto del meccanismo di conversione della valuta estera né il suo rapporto con altre clausole relative all’erogazione del mutuo, in particolare in sede di estinzione anticipata, trasparenza a maggior ragione dovuta tenuto conto che il doppio regime di conversione non è per nulla neutro rispetto ai doveri del consumatore che si trova a subirne gli effetti rispetto alle proprie obbligazioni, sub specie di determinazione del debito residuo. Né a sanare tale situazione possono evidentemente contribuire note esplicative successive alla sottoscrizione del contratto.

Di clausole del medesimo tenore di quella qui contestata si è peraltro già occupato il Collegio di Coordinamento con varie decisioni (cfr. nn. 4135/2015, 5855/15, 5866/15, 5874/15). In particolare con la decisione n. 5866/15 è stata evidenziata, alla stregua dell’orientamento in materia della Corte di Cassazione, non solo “la necessità che le clausole contrattuali e i comportamenti delle parti contraenti siano conformi alle regole di correttezza, trasparenza ed equità e che la violazione dei suddetti principi comporta la nullità delle clausole contrattuali che non li rispettano”, ma è stato anche osservato che la clausola in esame (identica a quella oggetto della decisione cui ci si riferisce) non espone “in maniera trasparente il funzionamento concreto del meccanismo di conversione della valuta estera” né “il rapporto tra tale meccanismo e quello prescritto da altre clausole relative all’erogazione del mutuo, cosicché essa, secondo quanto ritenuto dalla Corte di giustizia dell’Unione nella sentenza che è già stata più volte menzionata, sembra porsi in contrasto con l’art. 4, paragrafo 2, della direttiva 93/13/CEE (ovvero con l’art. 34, 2° comma, cod. cons.), oltre che contro il predetto orientamento della Corte di Cassazione. Infatti, come si detto, detta clausola contrattuale si limita a prospettare che gli importi già restituiti o ancora dovuti dal mutuatario siano dapprima convertiti in franchi svizzeri al “tasso di cambio convenzionale”, e l’importo così ottenuto sia poi riconvertito in euro al tasso di cambio corrente, ma non espone affatto le operazioni aritmetiche che debbano essere eseguite al fine di realizzare tale duplice conversione da una valuta all’altra (e viceversa)”. Il Collegio di Coordinamento ha quindi ritenuto sussistente la violazione della fondamentale regola della trasparenza e cioè della obiettivamente agevole comprensibilità, con la conseguente nullità della clausola. Nullità da ravvisarsi anche nella specie.

Quanto alle conseguenze della nullità, il Collegio di Coordinamento ha richiamato la già menzionata sentenza della Corte di giustizia dell’Unione europea secondo cui : «L’articolo 6, paragrafo 1, della direttiva 93/13 deve essere interpretato nel senso che, [...] ove un contratto concluso tra un professionista e un consumatore non può sussistere dopo l’eliminazione di una clausola abusiva, tale disposizione non osta a una regola di diritto nazionale che permette al giudice nazionale di ovviare alla nullità della suddetta clausola sostituendo a quest’ultima una disposizione di diritto nazionale di natura suppletiva». E così si è detto che, anche in linea con la Corte di Cassazione (n. 20686/2013) secondo cui l’accertata nullità della clausola (in quel caso) concernente le modalità del calcolo degli interessi non travolge il contratto, ma impone al giudice un nuovo calcolo degli stessi, alla nullità di una clausola abusiva ai sensi dell’art. 36 cod. cons. consegue l’applicazione della norma di diritto dispositivo alla quale il predisponente aveva inteso derogare a proprio vantaggio (n. 3995/2014). Norma che, tenuto conto della materia del contendere, è stata individuata nell’art. 125-sexies, 1° comma, T.U.B.. (corrispondente all’art. 16, paragrafo 1, della direttiva 2008/48/CE relativa ai contratti di credito ai consumatori e che abroga la direttiva 87/102/CEE) per la quale “Il consumatore può rimborsare anticipatamente in qualsiasi momento, in tutto o in parte, l’importo dovuto al finanziatore”. Tutto ciò con l’effetto che, accertata la nullità della clausola contenuta nell’art. 7 del contratto stipulato tra le parti del presente giudizio e tenuto conto del principio nominalistico di cui all’art. 1277, 1° comma, c.c., l’intermediario dovrà effettuare il conteggio dell’anticipata estinzione del finanziamento senza praticare la duplice conversione indicata dall’art. 7 di cui è stata dichiarata la nullità. In altri termini, anche il caso di specie, così come altre posizioni decise da questo Arbitro in relazione alla medesima clausola oggetto di contestazione (cfr. decisione 5874/2015) la controversia trova la sua soluzione nel dato contrattuale, epurato della clausola nulla la quale limitava il suo effetto alla doppia conversione, con l’effetto che in esito alla richiesta di estinzione anticipata del mutuo, il capitale residuo che il ricorrente dovrà restituire sarà pari alla differenza tra la somma inizialmente mutuata e l’ammontare complessivo delle quote capitale già restituite, queste ultime calcolate secondo la contrattuale indicizzazione al Franco svizzero, senza praticare la duplice conversione prevista dalla clausola di cui è stata dichiarata la nullità (cfr. decisione Collegio di Milano n. 4501/2016).

PER QUESTI MOTIVI

Il Collegio dichiara la nullità dell’art. 7 del contratto tra le parti con le conseguenze di cui in motivazione.

Il Collegio dispone inoltre, ai sensi della vigente normativa, che l’intermediario corrisponda alla Banca d’Italia la somma di € 200,00, quale contributo alle spese della procedura, e alla parte ricorrente la somma di € 20,00, quale rimborso della somma versata alla presentazione del ricorso.

IL PRESIDENTE

Flavio Lapertosa

Collegio di Milano – Decisione n. 1049/17 del 07.02.2017